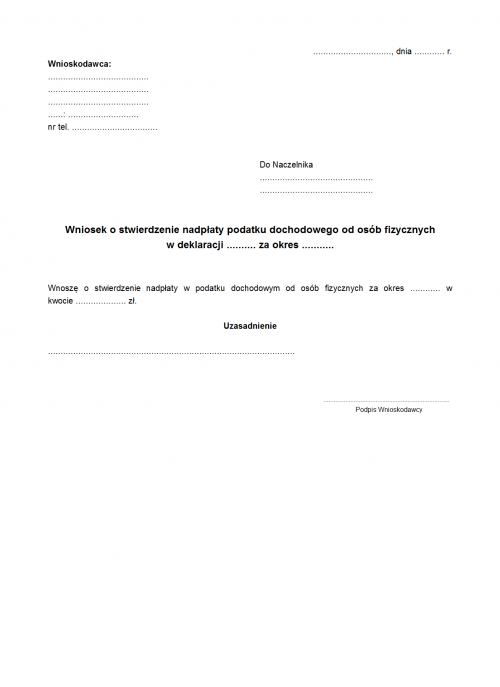

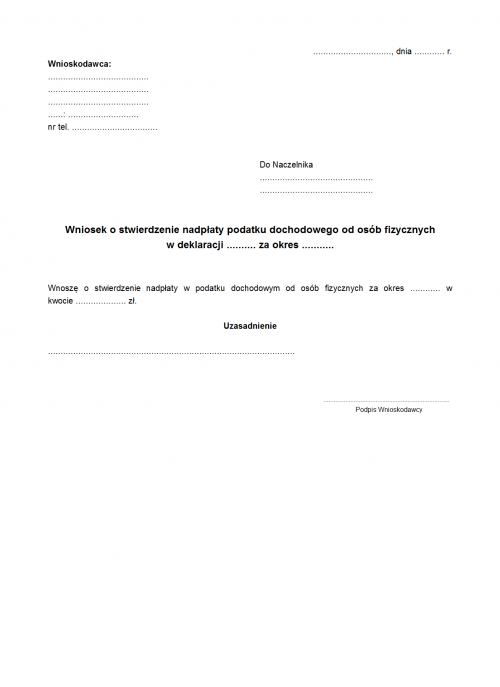

WosNP Wniosek o stwierdzenie nadpłaty podatku dochodowego od osób fizycznych

Opis: WosNP Wniosek o stwierdzenie nadpłaty podatku dochodowego od osób fizycznych

Wniosek o stwierdzenie nadpłaty podatku PIT składany może być przez podatników, którzy:

- kwestionują zasadność pobrania podatku przez płatnika podatku albo wysokość pobranego przez niego podatku,

- w zeznaniach lub deklaracjach wykazali zobowiązanie podatkowe niezależnie lub w wysokości większej od należnej i wpłacili zadeklarowany podatek albo wykazali nadpłatę w wysokości mniejszej od należnej,

- nie będąc obowiązanymi do składanie zeznań lub deklaracji, dokonali wpłaty podatku nienależnego lub w wysokości większej od należnej. Wniosek taki złożyć mogą również płatnicy podatku PIT, jeśli:

- w złożonej deklaracji wykazali oraz wpłacili podatek w wysokości większej od wysokości podatku pobranego, • w złożonej deklaracji wykazali oraz wpłacili podatek w wysokości większej od należnej,

- nie będąc obowiązanymi do składania deklaracji, wpłacili podatek w wysokości większej od należnej.

Wniosek złożony może być w okresie przedawnienia zobowiązania podatkowego. Po jego upływie nie ma możliwości stwierdzenia nadpłaty podatku.

W typowej sytuacji podatnik poza deklaracją korygującą PIT oraz pisemnym uzasadnieniem przyczyn korekty musi zatem złożyć wniosek o stwierdzenie nadpłaty - o ile z korekta związane jest powstanie nadpłaty.

W przypadku natomiast, gdy podatnik składa deklarację roczną PIT i wykazuje nadpłacone zaliczki na podatek w stosunku do podatku wynikającego z deklaracji (np. korzystał z ulg podatkowych), to wniosek taki nie jest konieczny. Wystarczająca jest sama deklaracja PIT.

Po złożeniu wniosku o stwierdzenie nadpłaty organ przeprowadza postępowanie i albo zwraca nadpłatę albo wydaje decyzję o braku podstaw do stwierdzenia nadpłaty.

Nadpłaty wraz z ich oprocentowaniem podlegają zaliczeniu z urzędu na poczet zaległości podatkowych wraz z odsetkami za zwłokę, odsetek za zwłokę określonych w decyzji, o której mowa w art. 53a (decyzja co do odsetek za zwłokę), oraz bieżących zobowiązań podatkowych. W razie braku zaległości i bieżących zobowiązań nadpłaty podlegają zwrotowi z urzędu, chyba że podatnik złoży wniosek o zaliczenie nadpłaty w całości lub w części na poczet przyszłych zobowiązań podatkowych.

Nadpłaty, których wysokość nie przekracza wysokości kosztów upomnienia w postępowaniu egzekucyjnym (11,6 zł), podlegają z urzędu zaliczeniu na poczet zaległości podatkowych wraz z odsetkami za zwłokę, odsetek za zwłokę określonych w decyzji, o której mowa w art. 53a, oraz bieżących zobowiązań podatkowych. W razie ich braku zalicza się - na poczet przyszłych zobowiązań podatkowych, chyba że podatnik wystąpi o ich zwrot. Zatem w ich przypadku trzeba złożyć wniosek o zwrot, a nie o zaliczenie na poczet przyszłych zobowiązań.

Podstawa prawna:

Cechy formularza:

Podobne z kategorii:

Najnowsze druki:

Grupa formularzy:

Nota prawna:

PAMIĘTAJ! Gdy wypełnisz formularz - przeczytaj go uważnie w wersji ostatecznej lub skonsultuj się ze specjalistą! Udostępnione przez nas wzory druków, formularzy, pism, deklaracji lub umów należy zawsze właściwie przetworzyć, uzupełnić lub dopasować do swojej sytuacji. Pamiętaj, że podpisując dokument kształtujesz nim swoje prawa lub obowiązki, zatem zachowaj należytą uwagę przy zmianach i jego wypełnianiu. Ze względu na niepowtarzalność każdej czynności, samodzielnie lub na podstawie opinii specjalisty musisz ocenić, czy wykorzystany formularz zastał zastosowany przez Ciebie odpowiednio do stanu faktycznego, prawnego lub zamierzonego celu.

ZoPFD

ZoPFD ZoKOR

ZoKOR ORPE

ORPE RNDO

RNDO ZoKOZ

ZoKOZ WoUMZ

WoUMZ ZiWPKP

ZiWPKP PIT-RPZ (1)

PIT-RPZ (1) WoZNZ

WoZNZ ZOFKP

ZOFKP UPO (4)

UPO (4) ZoUFOZ

ZoUFOZ PPwRI

PPwRI POD

POD WoZPPP

WoZPPP GUS RF-01 (2025)

GUS RF-01 (2025) ZoPDMr

ZoPDMr PIT-DZ (2)

PIT-DZ (2) VAT-8 (12)

VAT-8 (12) GUS P-01 (2024)

GUS P-01 (2024) GUS SP-3 (2024)

GUS SP-3 (2024) ZUS ZAM

ZUS ZAM FVdp

FVdp VAT-REF (zal.E) (6)

VAT-REF (zal.E) (6) ZUS EPD-16

ZUS EPD-16 GUS TD-E

GUS TD-E GUS F-01/I-01 (2025)

GUS F-01/I-01 (2025) CBC-P (3)

CBC-P (3) ZUS EPD-17

ZUS EPD-17 TW-1 (7) - Obj

TW-1 (7) - Obj GUS PNT-02

GUS PNT-02 FVb

FVb NSR-5

NSR-5 VAT-11 (7)

VAT-11 (7) GUS PNT-02 obj.

GUS PNT-02 obj.